證券時(shí)報(bào)記者 王小偉

新能源車企的“價(jià)格戰(zhàn)”,對(duì)產(chǎn)業(yè)鏈的傳導(dǎo)走向深入。

無論是從上市公司財(cái)報(bào)來看,還是從證券時(shí)報(bào)記者實(shí)地采訪的情況來看,汽車供應(yīng)鏈上下游企業(yè)中,有相當(dāng)比例的公司都面臨著價(jià)格與賬期的雙重?cái)D壓,在“要收入”還是“要回款”之間艱難抉擇。

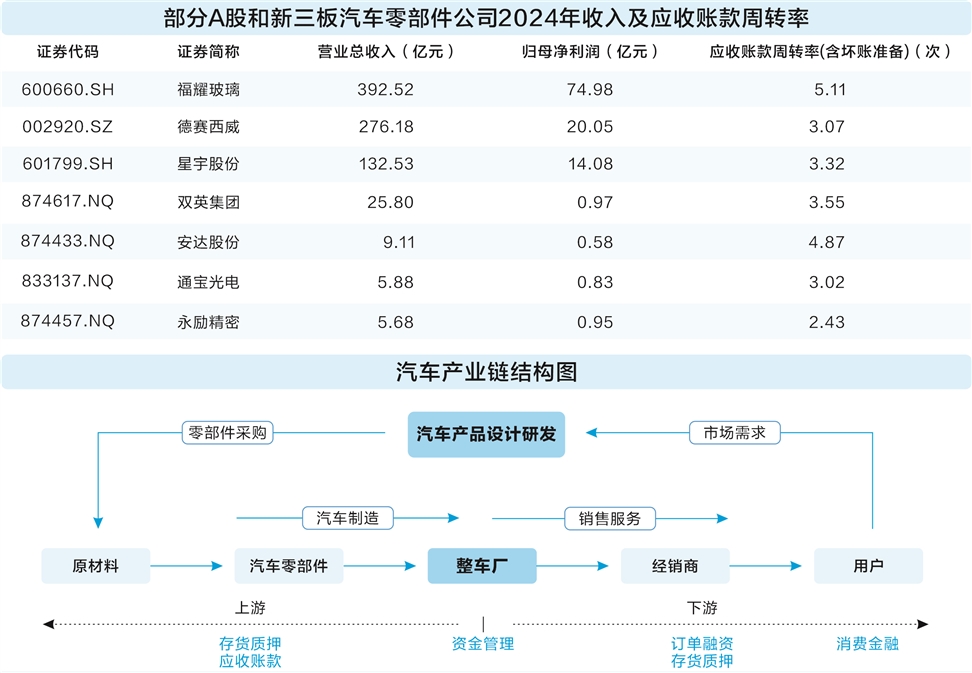

在已披露的汽車類上市公司2024年年報(bào)中,應(yīng)收賬款規(guī)模增加、周期拉長成為重要特征。車企龐大的應(yīng)付賬款規(guī)模和沉淀資金,使供應(yīng)鏈上的公司現(xiàn)金流緊繃,也影響著整條汽車產(chǎn)業(yè)鏈的資金安全。

多數(shù)受訪者認(rèn)為,這種現(xiàn)象并非正向循環(huán)。如何盤活龐大的應(yīng)收賬款,讓全行業(yè)都“有錢可賺”,是個(gè)亟待解決的問題。部分受訪者認(rèn)為,如何實(shí)現(xiàn)讓資金像水一樣流動(dòng),在發(fā)展新質(zhì)生產(chǎn)力的過程中拿起“新地圖”,是產(chǎn)業(yè)鏈條實(shí)現(xiàn)良性競爭的關(guān)鍵所在。

應(yīng)收賬款之痛

汽車照明系統(tǒng)和電子控制系統(tǒng)供應(yīng)商通寶光電2024年年報(bào)中披露的應(yīng)收賬款周轉(zhuǎn)率是3.02。上年同期可比數(shù)據(jù)是3.33。去年,公司凈利潤8309萬元,卻扛著1.82億元應(yīng)收賬款,上汽通用五菱等車企成為待回款大戶。

類似的“應(yīng)收大戶”還有不少。主營底盤零部件的北特科技,在一眾汽車供應(yīng)鏈公司中率先披露了2024年年報(bào),公司去年實(shí)現(xiàn)超20億元的營收規(guī)模,增速超過7.5%,但應(yīng)收票據(jù)及應(yīng)收賬款規(guī)模也不小,超過6億元。

產(chǎn)業(yè)鏈的另一頭,是整車企業(yè)應(yīng)付規(guī)模的走高和沉淀資金的低周轉(zhuǎn)。

小鵬汽車去年以408億元的營收創(chuàng)下公司紀(jì)錄,但公司一直也被視為國內(nèi)造車新勢力中應(yīng)付賬款周轉(zhuǎn)天數(shù)最高的代表。Wind統(tǒng)計(jì)顯示,從2021年至2024年,公司應(yīng)付賬款周轉(zhuǎn)天數(shù)分別為171天、201天、216天、232天。公司在年報(bào)中表示,一般可獲得供應(yīng)商授予0至180日的信貸期,去年整個(gè)應(yīng)付賬款及票據(jù)增加至230億元以上。

北京某機(jī)構(gòu)投資經(jīng)理萬程長期關(guān)注汽車鏈條投資,他對(duì)證券時(shí)報(bào)記者表示,雖然市場規(guī)模在擴(kuò)張,但供應(yīng)商的賬期問題始終牽制著產(chǎn)業(yè)鏈條的發(fā)展。“從配件上車到真正拿到貨款,供應(yīng)商可能要等一年時(shí)間。2020年以來,車企應(yīng)付賬款及應(yīng)付票據(jù)周轉(zhuǎn)天數(shù)逐年拉長,且造車新勢力賬期比老牌車企更長些。”

曾有媒體統(tǒng)計(jì)過,中國車企應(yīng)付賬款的平均周轉(zhuǎn)天數(shù)為182天。這意味著,部分上游供應(yīng)商在投入資本生產(chǎn)、交付貨物、支付了大量前期款項(xiàng)后,需要等上六個(gè)月才有貨款回流的可能。

對(duì)部分企業(yè)來說,回款問題也制約著汽車產(chǎn)業(yè)鏈的安全和創(chuàng)新。

“這兩年我們的賬期有所拉長。”華東地區(qū)某汽車配件廠商負(fù)責(zé)人王化表示,從車企確定結(jié)款到最后拿到錢,有時(shí)接近一年。“不過我們規(guī)模較小,主要是自有資金投入。有些供應(yīng)商需要通過融資保證運(yùn)轉(zhuǎn),廠房、設(shè)備、研發(fā)都需要錢,他們考驗(yàn)更大。”

賬期拖延之下,一些“魚死網(wǎng)破”式事件時(shí)有發(fā)生。

去年12月,廣州某品牌公司在微博公開發(fā)布催款函,要求某華北地區(qū)頭部車企馬上付款。2024年四季度,百度攜手吉利打造的極越品牌爆雷,在供應(yīng)商維權(quán)群里,200多家供應(yīng)商的欠款信息密密麻麻地羅列,數(shù)額從三五萬元到上千萬元不等,累計(jì)金額數(shù)億元。

又愛又恨的訂單

不同于“一手交錢一手交貨”的消費(fèi)品交易模式,中國汽車產(chǎn)業(yè)供應(yīng)鏈中絕大多數(shù)的結(jié)款模式都是“上車再結(jié)”。

這與汽車產(chǎn)業(yè)的特殊性有關(guān)。萬程分析,汽車是一個(gè)極其重資產(chǎn)的行業(yè),固定資產(chǎn)重,產(chǎn)業(yè)鏈條長。“一臺(tái)新車的研發(fā)成本往往10億元起步,錢投出去后,需要在產(chǎn)品預(yù)定年銷達(dá)成的情況下,以年為單位收回成本,短期內(nèi)無法馬上產(chǎn)生正向現(xiàn)金流,負(fù)債及賬期天然伴生。”

部分受訪者認(rèn)為,從商業(yè)邏輯考量,占用供應(yīng)商資金對(duì)鏈主企業(yè)有利,是商業(yè)話語權(quán)的體現(xiàn),也是市場規(guī)律在起作用。

但供應(yīng)鏈上的企業(yè)不這樣看。王化反問,為什么國際上不少大型車企,就可以通過有預(yù)見性的戰(zhàn)略規(guī)劃及精益化管理,在自身做大做強(qiáng)的同時(shí),也能讓上下游共贏呢?“我們給合資車企供貨就好很多,雖然產(chǎn)品要求更高,但只要達(dá)標(biāo),就能在正常賬期內(nèi)回款。”一位受訪供應(yīng)鏈企業(yè)人士說。

受訪供應(yīng)鏈企業(yè)普遍認(rèn)為,擠占上游空間,才是國內(nèi)車企應(yīng)付賬款積壓、賬期拉長的本質(zhì)。在他們看來,去年底,某頭部新能源車企要求供應(yīng)商自2025年起降價(jià)10%,就是車企“價(jià)格戰(zhàn)”漩渦下,將降本的壓力一層層傳到上游供應(yīng)鏈的證據(jù)。

對(duì)于“價(jià)格戰(zhàn)”,車企也有苦衷。比如,動(dòng)力電池領(lǐng)域中,鋰電池原材料價(jià)格上漲曾帶動(dòng)動(dòng)力電池價(jià)格暴漲,也讓整車企業(yè)處于被動(dòng)地位,廣汽集團(tuán)就曾稱“車企是在給動(dòng)力電池廠商打工”。

萬程對(duì)證券時(shí)報(bào)記者介紹,寧德時(shí)代等供應(yīng)商龍頭,憑借著龐大的份額能夠把握定價(jià)權(quán),但這種情況鳳毛麟角。產(chǎn)業(yè)鏈上的中小供應(yīng)商們壓力空前。“現(xiàn)在多數(shù)供應(yīng)商對(duì)大訂單的態(tài)度是又愛又恨——不做容易餓死,需要應(yīng)對(duì)固定資產(chǎn)折舊等多重挑戰(zhàn);做了又擔(dān)心被拖死,因?yàn)橘~期越來越長。”

“實(shí)在是沒辦法。一是價(jià)格,二是賬期,如果達(dá)不到指定的程度,我們連合作的機(jī)會(huì)都沒有。要收入還是要回款,進(jìn)退兩難,我也經(jīng)常糾結(jié),不過最終都會(huì)選擇前者。”王化表現(xiàn)出無奈。

他向記者介紹了同行面臨的一些新情況:“訂單壓價(jià)利潤變薄,一些規(guī)模較大的供應(yīng)商依靠借貸經(jīng)營,負(fù)債率和資金成本較高,現(xiàn)金流變得脆弱。”

赫中企云是一家專業(yè)從事產(chǎn)業(yè)鏈賬期優(yōu)化的科技解決方案提供商,創(chuàng)始人張寧在接受證券時(shí)報(bào)記者采訪時(shí)認(rèn)為,汽車產(chǎn)業(yè)鏈賬期長短,直接關(guān)乎整個(gè)鏈條的發(fā)展效率。

“市場經(jīng)濟(jì)環(huán)境下,賬期本可動(dòng)態(tài)體現(xiàn)供銷雙方的溢價(jià)能力,原本無可厚非,但是肆意拉長賬期不符合契約精神。”張寧表示,從國外產(chǎn)業(yè)發(fā)展史來看,產(chǎn)業(yè)鏈發(fā)展講究周轉(zhuǎn)效率,既需要技術(shù)創(chuàng)新,更需要契約精神——按期付款就是后者的重要體現(xiàn)——只有這樣,整個(gè)供應(yīng)鏈的溝通和交易成本才是最低的。

那么供應(yīng)鏈企業(yè)可否通過降本增效化解壓力呢?

萬程認(rèn)為非常難。“在成熟工藝的制造業(yè),縮小成本的空間有限,價(jià)格幾近透明。”在他看來,如果車企降本指標(biāo)從一級(jí)供應(yīng)鏈不斷向上層延伸,最終結(jié)果反而可能是偷工減料。

警惕“花式玩法”

在采訪中,有供應(yīng)商向證券時(shí)報(bào)記者揭示了部分車企在拉長賬期做法中的某些玩法。

“即便賬期結(jié)束,供應(yīng)商能拿到的回款往往并非現(xiàn)金,而是承兌匯票。其中,銀行匯票相對(duì)保險(xiǎn),但有些車企自己發(fā)行商業(yè)匯票,相當(dāng)于白條,兌現(xiàn)與否,靠的是車企的信用。”

某頭部車企引入供應(yīng)鏈金融打造“某鏈”,在供應(yīng)商圈層中頗為知名。通過該平臺(tái),部分應(yīng)付賬款被打包成金融產(chǎn)品在供應(yīng)商中流轉(zhuǎn),供應(yīng)商可以將匯票在車企的供應(yīng)鏈金融公司做抵押融資,也可以選擇對(duì)貨款金額進(jìn)行打折,或選擇貼現(xiàn)來變現(xiàn)。

在王化看來,這再度拉長了賬期。“現(xiàn)在造車賽格局未定,誰都無法預(yù)料下一家倒下的車企是誰,賬期拉長下的‘白條’,更容易演變?yōu)閴馁~。”

萬程認(rèn)為,這些電子憑證本質(zhì)是白條。這與此前蘇寧、國美等大賣場為家電供應(yīng)商壓貨的模式有相似之處。“這不是供應(yīng)商為了提高資金配置效率的主動(dòng)選擇,而是面對(duì)長賬期為了加速現(xiàn)金回款不得不做出的選項(xiàng)。”

政策端已在發(fā)力。日前,國資體系明確要求央企對(duì)中小企業(yè)必須采用現(xiàn)金支付,不得使用任何形式的“白條”;央行新規(guī)也要求,所有“電子白條”必須基于真實(shí)交易,付款期最長不超過1年。

對(duì)此,張寧表示,監(jiān)管部門收編“電子白條”,意味著供應(yīng)鏈金融依靠信用擴(kuò)張的渠道“野蠻生長時(shí)代”可能將告一段落。“但相關(guān)規(guī)范并非是禁止,車圈供應(yīng)鏈金融模式還會(huì)存在。不過,政策套利空間變小,逼著鏈主公司或金融機(jī)構(gòu)‘雙腳淌水、下地干活’,不能單純靠吃利差來發(fā)展。”

“整零矛盾”何解?

汽車行業(yè)內(nèi),零部件供應(yīng)商和整車廠的“整零矛盾”由來已久,在近年表現(xiàn)得越來越明顯。

產(chǎn)業(yè)步入“價(jià)格戰(zhàn)”周期,被視為核心原因。張寧以賬期回款為例對(duì)記者分析說,“如果車企和供應(yīng)商的利潤都可觀,供應(yīng)商實(shí)力雄厚,資金鏈也正常,賬期長一點(diǎn)關(guān)系不大,可以以空間換時(shí)間。但問題是,如今車企和供應(yīng)商一起內(nèi)卷,利潤被無限擠壓,空間沒有了。”

壓力之下,精細(xì)化管理和出海尋新市場成為解困之道。主營汽車精密軸承的泰德股份去年業(yè)績快報(bào)表現(xiàn)良好,公司解釋說,實(shí)施精細(xì)化生產(chǎn)管理生產(chǎn)效率提升、單位制造費(fèi)用下降導(dǎo)致單位產(chǎn)品生產(chǎn)成本下降就是增長之道。

“業(yè)務(wù)增量明顯且毛利率高于國內(nèi)市場。”這是蘇軸股份對(duì)海外市場客戶情況的描述。公司去年?duì)I收和凈利潤增幅都達(dá)兩位數(shù),公司表示,報(bào)告期內(nèi),公司持續(xù)構(gòu)建國內(nèi)國外雙驅(qū)動(dòng)發(fā)展新格局,海外市場加快全球化進(jìn)程。

更多受訪供應(yīng)鏈公司則表達(dá)了“熬”的意味。在王化看來,包括自己在內(nèi)的供應(yīng)商苦日子還將繼續(xù)。“倘若依靠市場自身力量調(diào)節(jié),新能源車企或許會(huì)經(jīng)歷一輪洗牌,到時(shí)候汽車供應(yīng)鏈格局又會(huì)如何演繹,也說不好。”

與出海“找出路”相比,部分受訪者更關(guān)注如何實(shí)現(xiàn)企業(yè)和產(chǎn)業(yè)鏈之間的良性競爭。

“在產(chǎn)業(yè)高速增長階段,往往遵循擴(kuò)張邏輯,融資扮演著重要角色。而在高質(zhì)量發(fā)展階段,往往更需要效率邏輯,背后的支撐需要更多。”張寧分析。

他認(rèn)為,供應(yīng)鏈金融發(fā)展的正道,從來不是誰壓榨誰,而是如何讓資金像水一樣流動(dòng)。“流水不腐,戶樞不蠹。應(yīng)該把解決賬期拉長和拖欠欠款,擺到更高的站位來看待。這樣既能規(guī)避蘇寧、國美時(shí)代被動(dòng)式賬期博弈的弊端,又能構(gòu)建起基于數(shù)據(jù)洞察的主動(dòng)型資金配置體系。這或許預(yù)示著,以效率為導(dǎo)向的數(shù)字化解決方案,將成為破解長賬期困境的更優(yōu)選擇。”

萬程也對(duì)記者表示,如果依靠“商務(wù)壓價(jià)”降本,而不是依靠供應(yīng)鏈效率協(xié)同降本、技術(shù)創(chuàng)新降本,這條路徑將不可持續(xù)。“企業(yè)不該拿著‘舊地圖’去做新質(zhì)生產(chǎn)力。”

讓不少受訪者振奮的是,近日《保障中小企業(yè)款項(xiàng)支付條例》修訂后公布,并將于2025年6月1日起施行。多數(shù)供應(yīng)鏈人士認(rèn)為,汽車產(chǎn)業(yè)鏈的長賬期問題,以及沉淀資金使用率低下的問題,有望迎來轉(zhuǎn)機(jī)。